-

炒股配资的风险 美联储年内降息两次成市场共识 交易员大举押注美债反弹

交易员正大举押注美国国债价格飙升炒股配资的风险,重新进入他们在上周通胀数据和美联储利率决议公布前逃离的看涨交易。

3. 财经网站和应用:目前有很多财经网站和应用提供最新的股票市场动态、研究评论、行业分析等内容。您可以下载一些知名的财经应用,如雪球、同花顺等,或者关注一些知名的财经网站,如东方财富网、和讯网等。

过去一周,受益于债券市场上涨的期货合约需求大幅回升。从价格压力减弱到零售销售疲软,这些经济指标支持了美国降息,令投资者重新振作起来。市场预计2024年美联储将降息两次、每次降息25个基点,而美联储官员预测仅降息一次。

截至上周晚些时候,新的多头头寸主导了债券市场的上涨。仓位数据显示,上周五美国10年期国债收益率跌破4.20%,这是自4月1日以来的首次。

周二,由于美国零售销售数据增强了人们对美国借贷成本下降的预期,美国国债价格上涨。

未平仓合约大幅上升。未平仓合约的走势也与空头回补一致,因为掉期市场重新定价了年内两次25个基点的降息。

美国商品期货交易委员会(CFTC)的数据支持了类似的趋势,在上周三通胀数据公布之前,资产管理公司一直在大举平仓与担保隔夜融资利率挂钩的期货空头头寸。自2023年7月初以来,他们首次转为净多头。

以下是利率市场最新仓位指标的概述:

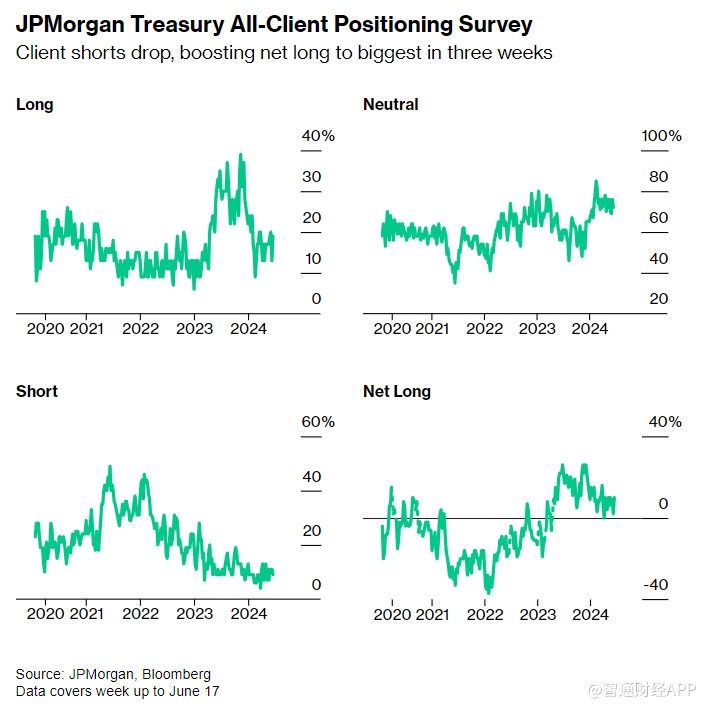

摩根大通客户看涨

截至6月17日的当周,摩根大通对美国国债客户的调查显示,多头仓位上升6个百分点,令所有客户的净多头仓位升至5月20日以来最高水平。空头仓位下降2个百分点,中性仓位下降4个百分点。

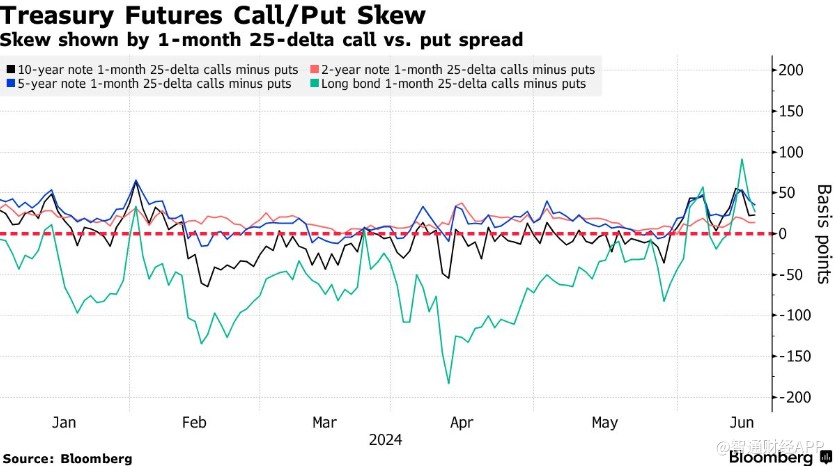

期权溢价接近中性

在对冲美国国债上涨的溢价上周末升至年内最高水平后,由于收益率仍维持在上周低点附近,该偏差已回落至接近中性水平。

看涨期权溢价的回落得益于交易员平仓期货多头头寸,这似乎是周一抛售背后的主导力量。最近引人注目的美国国债期权交易包括以约3000万美元的溢价大量出售10年期债券9月看跌期权,周二的未平仓合约报告显示这是一笔新头寸。

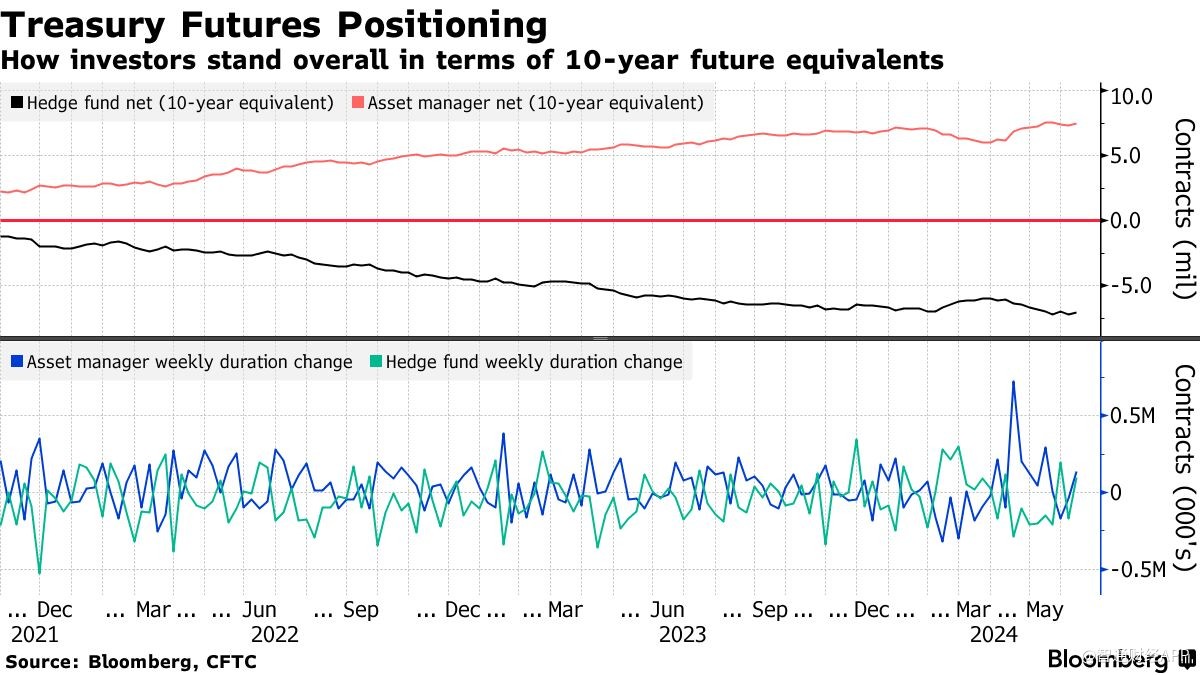

净做多SOFR期货

根据CFTC截至6月11日的数据,资产管理公司持乐观态度,增加了两年期至超长期债券期货的净多头头寸,相当于14万份10年期美国国债期货合约。在SOFR期货中,资产管理公司每一个基点的风险增加约820万美元,自7月4日以来首次转为净多头。与此同时,对冲基金平仓了美国国债期货的净空头头寸,相当于约9.5万份10年期美国国债期货合约。

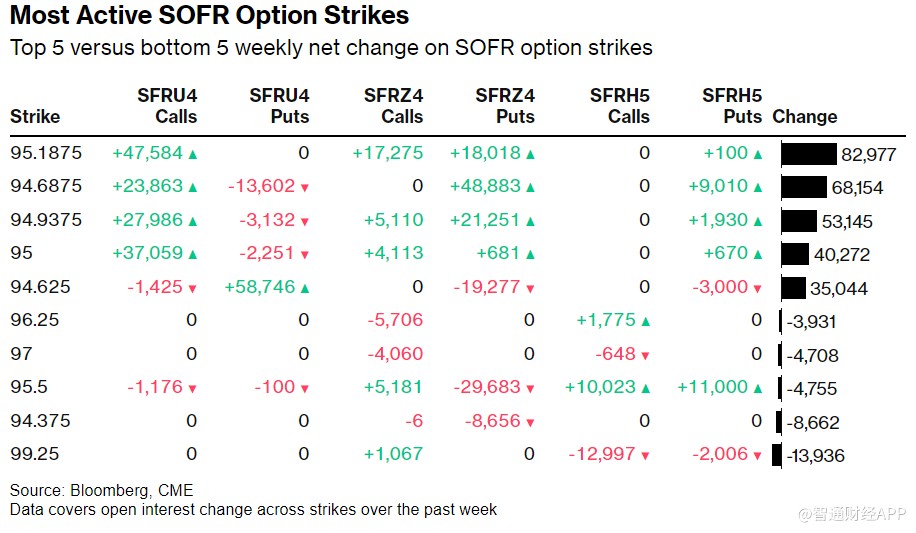

活跃的SOFR期权

过去一周,截至3月25日的三大行权交易是SOFR 12月24日95.1875/94.9375/94.6875蝶式看跌合约,此类合约在上周五被大量买入。

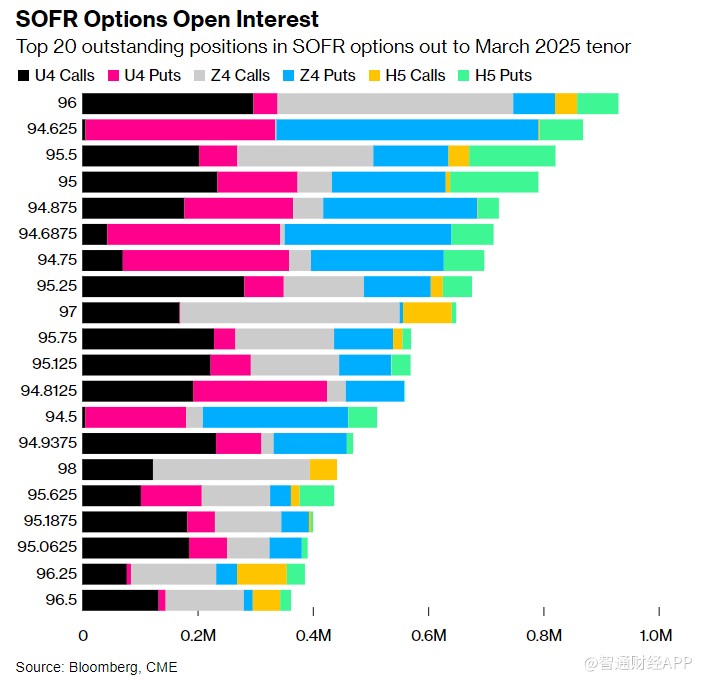

SOFR 期权热图

在截至3月25日的SOFR期权中,最活跃的是行权价为96.00的合约,相当于4%的利率。相关大宗交易包括SOFR 3月25日96.00/95.50/95.00和SOFR 9月25日96.75/96.00/95.25蝶式看跌合约。近期受欢迎的交易还包括SOFR 12月24日96.00/97.00看涨价差合约。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 炒股配资的风险